インボイス制度導入で変わる?振込手数料の請求方法と注意点

2023年10月から適格請求書等保存方式、即ち、インボイス制度が開始され、取引における書類手続きがこれまで以上に複雑化しました。

その中で注目すべきは、「振込手数料の取り扱い」についてです。

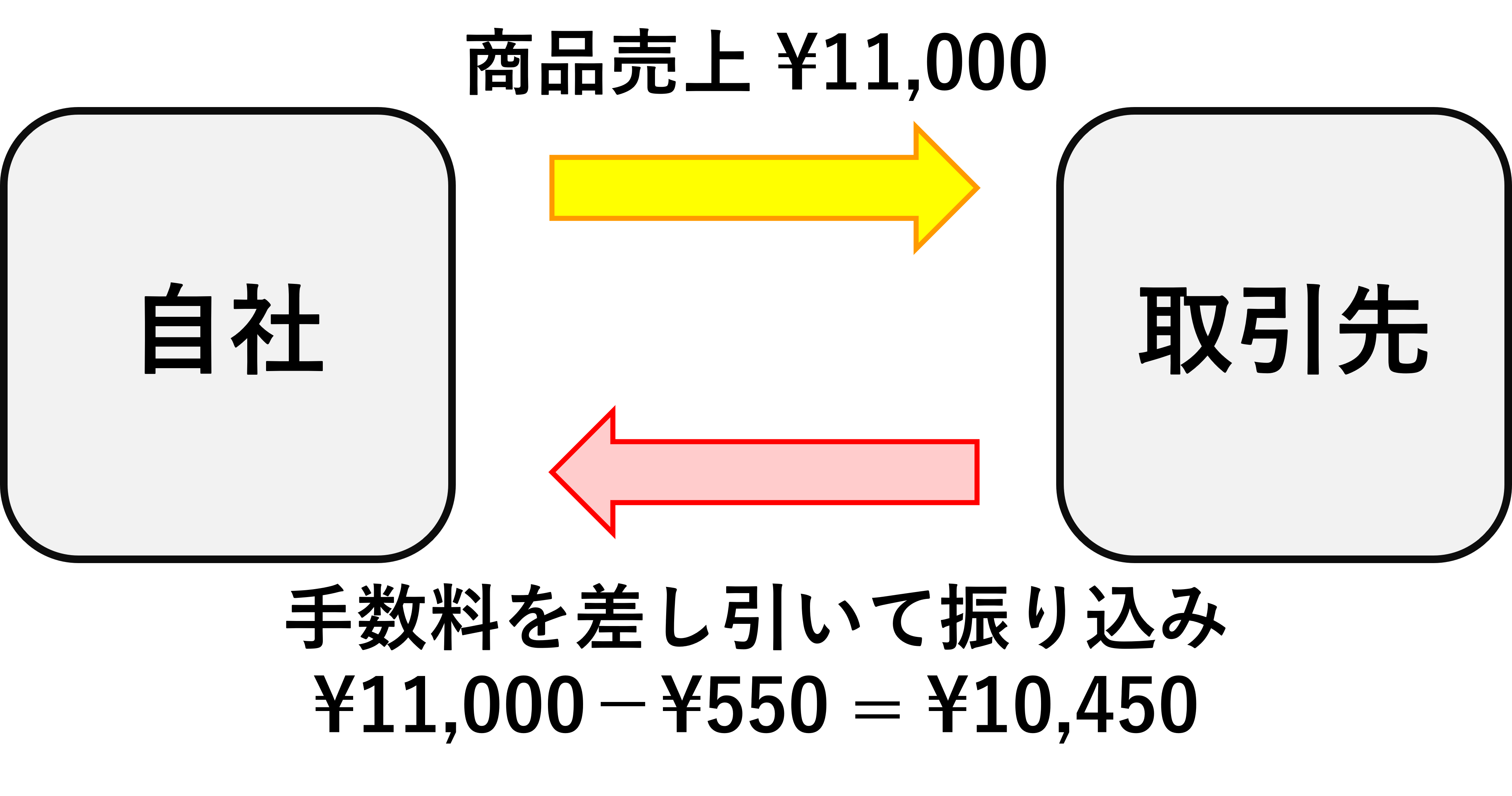

従来は、売上金額から振込手数料を差し引いた金額での入金が一般的でした。

しかし、インボイス制度を契機に、お客様に振込手数料を別途負担していただく流れが生まれつつあります。

振込手数料自体は些少な金額かもしれませんが、顧客から差し引かれると気分の良いものではありません。

また、取引先が多くなると、総額としての手数料は決して小さくありません。

このタイミングで、お客様への振込手数料の別途請求を検討するのは一つの選択肢になり得るでしょう。

書類手続きが複雑化する中、新たなルール作りも必要とされているのかもしれません。

1. インボイス前の仕訳について

この取引における仕訳を確認しましょう。

- 商品を取引先に渡した際の仕訳は

(借方) 売掛金 11,000円 / (貸方) 売上高 11,000円 - その後、取引先から手数料550円を差し引いた10,450円の入金があった場合の仕訳は

(借方) 預金 10,450円 / (貸方) 売掛金 11,000円(借方) 手数料 550円 /

このように、手数料550円は別立ての経費勘定で処理されます。

手数料の額面が小さい場合でも、適切な会計処理が求められます。

従来は取引先から手数料を差し引いた入金が一般的でしたが、手続きの複雑化などを考えると、手数料の別途請求を検討する価値はあるかもしれません。

振込手数料の取り扱いについては、今後の動向にも注目が集まりそうです。

2. インボイス後の対応について

550円の手数料について、取引先が支払う際には次の書類が必要とされます。

- 金融機関から発行された明細書のコピー(インボイス番号が記載されているもの)

- 立替金の精算書面

これらの書類がない場合、手数料に係る消費税について仕入税額控除を受けることができません。

仕入税額控除ができないということは、納付する消費税額が増える可能性があるということです。

最近では、この問題を理由に振込手数料の負担区分を変更するよう求める企業が増加しているようです。

3. 本音は・・・

本音は、インボイス制度の導入を契機として、振込手数料の負担を相手方に転嫁したいということです。

従来、振込手数料を「支払手数料」として処理していたものを、「売上値引」と処理すれば、納税額への影響はほとんどありません。

簡易課税制度の場合、売上高のみに基づき消費税額が決まるため、インボイスは不要です。

また、小規模事業者については2029年9月30日まで経過措置が設けられており、インボイス導入前と同様の取扱いで問題ありません。

要するに、インボイス制度を利用して、振込手数料の負担者を変更しようとする動きが見受けられるということです。