適切な節税対策とは?

税理士に依頼される目的の一つに、節税があげられます。

税理士によっては、要望にそのまま応じることで、クライアントの満足を得ようとすることもあるかもしれません。

しかし、節税は事業の健全な成長を妨げてしまう場合もあり、節税をオススメしないケースもあります。

決して、税理士自身が税務リスクを減らしたり、手間を惜しんでいるからではありません。

(節税商品を提案すれば、手数料収入を得ることもできますので・・・)

税理士として重要なのは、クライアントの長期的な利益を第一に考え、事業の持続的な発展に資するアドバイスを心がけることです。

短期的な節税に偏るのではなく、法令を遵守しつつ、健全な経営を支援することが求められています。

読みたいところまでジャンプ!

1. 節税が無駄な支出になることも・・・

節税対策には、多くの場合、一定の費用が伴います。

法人の場合、30万円の税金を節税するために、100万円の支出が必要になることもあります。

税金を支払えば、30万円の支出ですむところを、節税のために100万円を費やしてしまうわけです。

ただし、その支出が将来的に回収可能な費用であれば問題はありません。

例えば、倒産防止共済のように、後に取り戻せるものならば合理的な選択肢と言えるでしょう。

結局、30万円の節税のために100万円を支出し、キャッシュアウトが増えるといえます。

したがって、節税対策には費用対効果を十分に検討する必要があります。

短期的な節税メリットに惑わされず、長期的な視点から、企業の健全性を損なうようなリスクのある選択は避けるべきでしょう。

2. 業績を取るか、節税を取るか

節税のための支出は、費用とすることができるため、利益を減少させることができます。

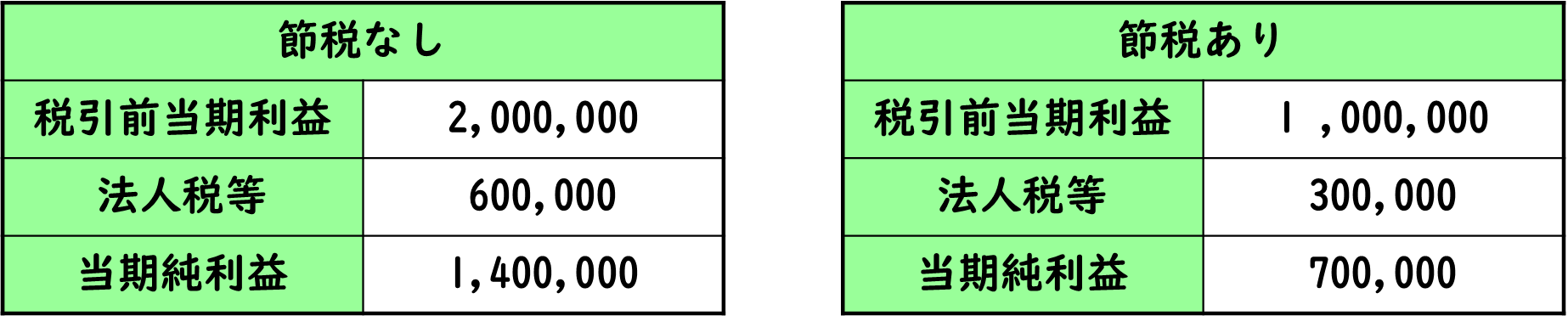

例えば、200万円の利益がでている法人があるとします。

何もしなければ200万円がそのまま利益となりますが、節税のために100万円支出をし、税金を30万円減らしたとします。

節税しない方が純利益も多く、業績が良いということが分かります。

3. 資金繰りへの影響

先程の例を詳しく見ると、

・節税なしの支出:法人税等の納税、60万円のみ。

・節税ありの支出:節税のために支出した100万円+法人税の30万円、合計で130万円。

資金繰りが悪化していることは、明らかではないでしょうか。

4. 適切な節税をしましょう

節税対策の中でも合理的なものと、避けるべきものがあります。

例えば、既に予定していた経費の前倒し購入は問題ありません。

これは本当の意味での「節税」ではなく、単なる「納税の先延ばし」に過ぎません。

社宅の利用なども、一定の範囲内であれば適切な節税手段と言えるでしょう。

法人が社宅を賃貸し、役員や従業員に貸与する方法があります。

このように、一定の合理性がある節税対策は選択肢として検討できます。

ただし、このような対策を講じない場合でも、企業の業績はより良く見えるということを認識しておく必要があります。

一方で、過度な節税対策は企業の健全性を損ねる可能性があり、避けるべきです。

当事務所では、業績を悪化させるような節税は行っていません。

それは、優れた事務所を目指すためであり、クライアントの皆様の長期的な利益を第一に考えているからです。

ご理解いただくのが難しいかもしれませんが、このような考え方を信じていただき、企業経営のサポートをさせていただければ幸いです。

Contact

ご依頼及び業務内容へのご質問など、

まずはお気軽にお問い合わせください